Ist eine Aktie mit hohem oder niedrigem KGV langfristig erfolgreicher?

Zahlreiche Anleger stehen vor der Frage, welche Aktie sie denn jetzt nur kaufen sollen. Bei der Aktienauswahl werden Kriterien wie das Geschäftsmodell, der Bekanntheitsgrad, die Dividendenrendite, die Charttechnik oder das Kurs-Gewinn-Verhältnis (KGV) eines Unternehmens oftmals zur besseren Entscheidungsfindung herangezogen. Dabei hat sich das Kurs-Gewinn-Verhältnis zu einer der beliebtesten Kennzahlen entwickelt. Hier stellt sich die spannende Frage, ob eine Aktie mit hohem oder niedrigem KGV langfristig erfolgreicher ist.

Was sagt das KGV einer Aktie aus?

Das Kurs-Gewinn-Verhältnis lässt sich unkompliziert berechnen: Der aktuelle Aktienkurs wird dabei durch den Gewinn je Aktie geteilt. Das KGV gibt demnach Auskunft, nach wieviel Jahren das investierte Geld durch das Unternehmen verdient wurde.

Ist ein hohes oder ein niedriges KGV besser?

Je niedriger das Kurs-Gewinn-Verhältnis einer Aktie ist, desto preisgünstiger erscheint diese auf den ersten Blick. Dies ist aber ein zweischneidiges Schwert, denn Wachstumsaktien weisen meist ein höheres KGV auf. Ein ertragsstarkes Unternehmen, welches fähig ist, hohe und konstante Dividenden zu zahlen sowie hohe Wachstumsraten vorzuweisen, ist immer besser als eine Firma, die kaum etwas verdient oder bei welcher die Gewinne stagnieren oder gar sinken. Und je niedriger das KGV ist, desto schneller verdient das Unternehmen das, was sie aktuell für eine Aktie bezahlen müssten. Aber der absolute Wert eines KGV ist nicht aussagekräftig genug um eine Kaufentscheidung zu treffen. Anleger müssen genauer hinsehen, um eine „günstige“ und erfolgreiche Aktie zu finden. Es gibt nämlich laut Definition teure Aktien wie z.B. die des Online-Händlers Amazon, die trotz eines aktuellen KGVs von 66 immer weiter zulegen. Und andere vermeintlich günstige Aktien, wie beispielsweise von Automobilherstellern a la Daimler, weisen ein KGV von nur 6 auf. Trotzdem müssen Aktien mit dem niedrigen KGV nicht zwingend „billig“ sein. Hier ist eher ein stagnierender bzw. rückläufiger Gewinn dafür verantwortlich.

Historische KGVs der Indizes als Kaufindikator?

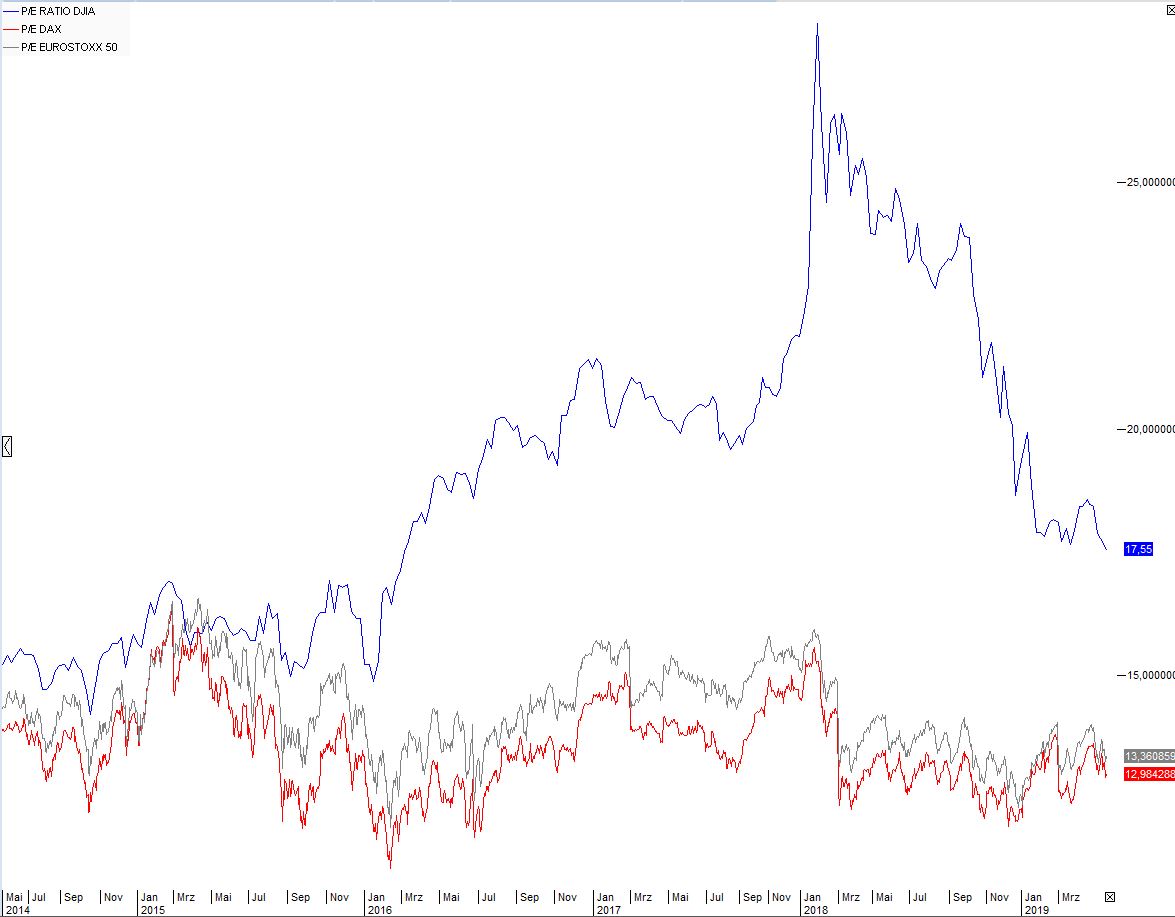

Auch für Aktienindizes lässt sich ein KGV berechnen, was häufig als Entscheidungsgrundlage genutzt wird, ob man in einen bestimmten Markt ,wie beispielswiese den DAX, investieren sollte. Zur Berechnung teilt man einfach die Gewinne aller im Index gelisteten Aktien entsprechend der Gewichtung der Aktien im Index und teilt sie durch die Zahl der Aktien im Index, beispielsweise 30 für den Dax.

Quelle: VWD

Zum einen fällt auf, dass die US-Indizes aktuell ein deutlich höheres KGV aufweisen als der DAX. Anleger trauen der US-Wirtschaft momentan ein stärkeres Wachstum zu als der deutschen Konjunktur. Deswegen sind die Investoren bereit, für US-Aktien derzeit mehr zu bezahlen. In den Achtzigern und Neunzigern galt das für Europa, daher lag das KGV des DAX damals höher. Zum anderen wird klar, dass hohe KGVs historisch betrachtet oftmals gute Kaufgelegenheiten waren.

Bei der Aktienauswahl wird das KGV häufig falsch verstanden

Nach dieser Analyse wird klar, dass es keine allgemeingültige Antwort gibt, wenn es um die Frage geht, welches KGV denn nun bei einer bestimmten Aktie als „billig“ einzustufen wäre. Es kommt immer auf die Branche, auf die Zukunftsaussichten und der aktuellen Wirtschaftslage an. Auch, wenn eine Aktie grundsätzlich als „billig“ eingestuft wird, sollte man sie nur dann kaufen, wenn sie sich in einen Aufwärtstrend befinde. Denn ein altes und oftmals zutreffendes Börsenzitat lautet: „Greife nie in ein fallendes Messer“