Aufgrund der Corona-Krise haben die weltweiten Notenbanken Billionen von US-Dollar, Euros, Yen oder anderen Devisen ins System gepumpt, um die Wirtschaft einigermaßen zu stabilisieren. Der neue US-Präsident Biden hat ein weiteres Konjunkturpakte in Höhe von knapp zwei Billionen US-Dollar in Aussicht gestellt. Andere Währungsräume dürften ihm folgen. Bei dieser ungezügelten Geldmengenerweiterung durch die Notenbanken dürfte klar sein, dass eine weitere (Vermögenspreis-) Inflation nicht lang auf sich warten lassen wird. Die Zinsen dürften in den nächsten Jahren sehr niedrig bleiben oder gar negativ werden. Die Geschichte zeigt, dass eine anziehende Inflation ein optimales Umfeld für das Edelmetall darstellen sollte. Neben Gold rückt auch Silber immer häufiger in den Fokus der Investoren. Welche Vorteile hat das „Gold des kleinen Mannes“ zu bieten?

Silber hat eine schwierige Dekade hinter sich

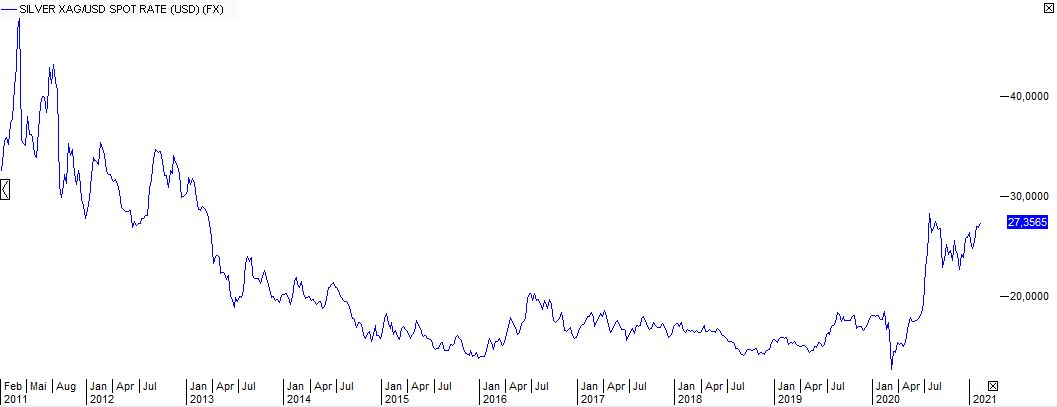

In den letzten zehn Jahren ist der Silberpreis deutlich gefallen. Im Jahr 2011 kratze der Preis pro Silberunze an der 50 US-Dollar Marke: Vor allem die Unsicherheit über die Zukunft des Euros ließ die Kurse der Edelmetalle steigen. Seitdem ging es steil bergab. Seinen Tiefpunkt markierte Silber im März 2020 bei 12 US-Dollar.

Quelle: VWD

Es gab mehrere Gründe für den Preisverfall. So ebbte die Unsicherheit in Sachen Euro deutlich ab, zahlreiche Hedgefonds wetteten auf einen fallenden Silberpreis und der Handelskrieg zwischen China und den USA sorgten für wirtschaftliche Unsicherheit. Zudem war Silber als sicherer Hafen in der letzten Dekade weniger beliebt als Gold. So warfen zahlreiche Silberinvestoren gefrustet das Handtuch.

Glänzende Aussichten für Silber

Mittlerweile hat sich das Blatt gewendet. Silber steht vor einer glänzenden Zukunft. Die Industrienachfrage dürfte im Zuge der weltweiten konjunkturellen Erholung signifikant steigen. Vor allem in den Bereichen Erneuerbare Energien und Medizintechnik. So wird unter anderen der neue US-Präsident Biden verstärkt auf grüne Energie setzen. Silber ist aufgrund seiner Leitfähigkeit essentiell und kann nicht durch andere Rohstoffe ersetzt werden. Bei Photovoltaikanlagen oder Elektroanwendungen wird viel Silber verbaut. Doch die Investorennachfrage dürfte ebenfalls deutlich anziehen. Hauptgründe dafür sind die negativen Realzinsen und die Angst vor einem Währungskollaps.

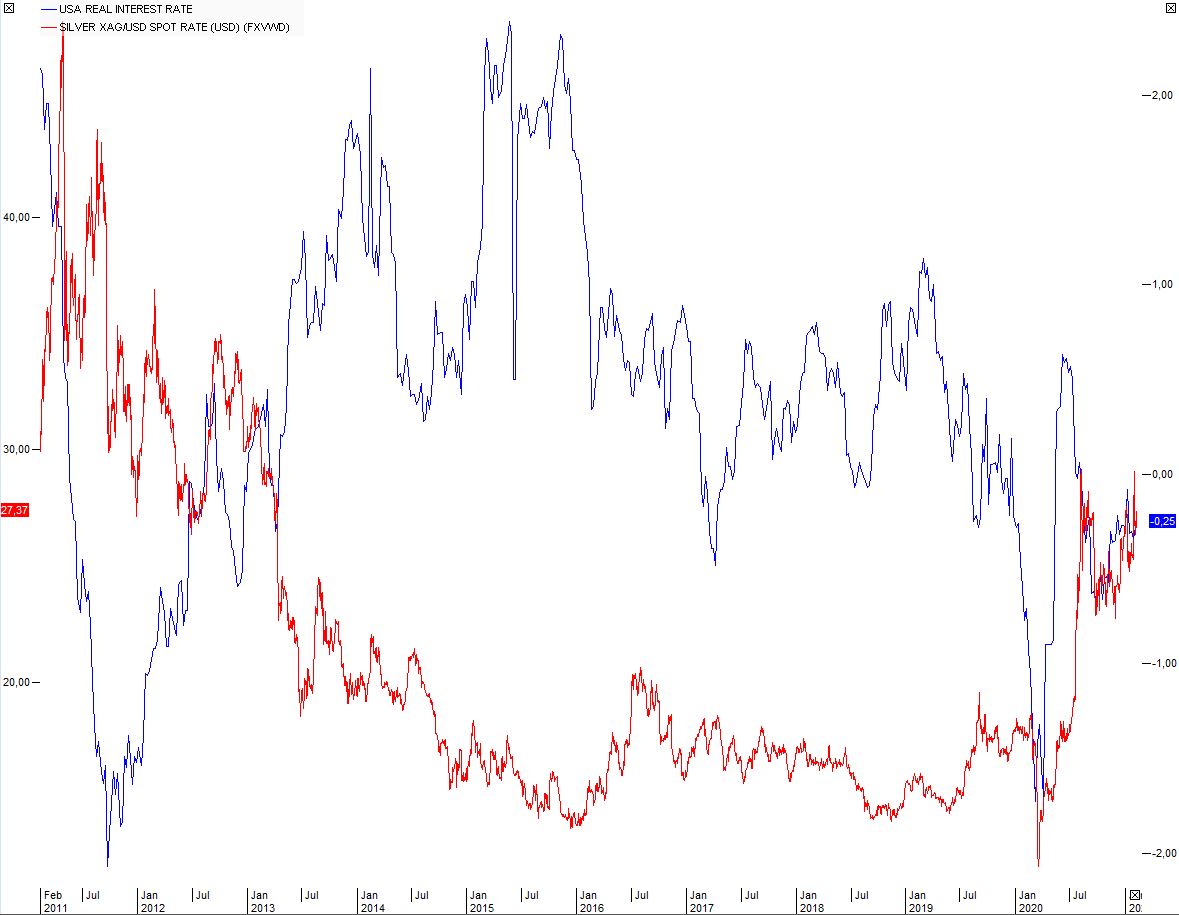

Negative Realzinsen sind ideal für das Edelmetall

Die Geschichte zeigt, dass ein negativer Realzins, also Nominalzins minus Inflationsrate, ein optimales Umfeld für den Gold- und Silberpreis darstellt. Solange Anleger nämlich mit festverzinslichen Papieren positive Renditen erzielen können, wirkt Gold und Silber als Anlage eher uninteressant. Dreht sich das Blatt, werden Edelmetalle als Wertaufbewahrungsspeicher immer wichtiger.

Quelle: VWD

Zusätzliche Treiber für steigende Inflationsraten sind weiteres Gelddrucken der Notenbanken, steigende Rohstoffpreise und höhere Löhne. Dieses Bouquet sorgt dafür, dass zahlreiche Waren und Dienstleistungen sprunghaft teurer werden. Zudem dürfte in einer zweiten Phase eine schnellere Umlaufgeschwindigkeit des Geldes die Inflation stark an heizen. Das Klima für Inflation, sprich für einen steigenden Silberpreis ist vorhanden. Einen zusätzlichen Turbo würde der Goldpreis erhalten, wenn die FED in Amerika die Zinsen nochmals senken müsste.

Angebotsengpässe als Turbo für den Silberpreis ?

Ein weiterer, wichtiger Trend ist am Silbermarkt erkennbar. Immer mehr Investoren wenden sich vom sogenannten „Papiersilber“ ab und setzen auf physisches Silber. Vor allem im Frühjahr 2020, als die Corona-Panik am größten war, koppelte sich der Preis von physischem Silber in Form von Barren und Münzen vom Preis des „Papiersilbers“, welches als Derivate oder Zertifikate gehandelt wird, ab. Die Aufschläge lagen zeitweise bei über 30 Prozent. Aktuell stößt die „Silversqueeze-Bewegung“ ins gleiche Horn. Hier wird via Internet und sozialen Medien, wie WallstreetBets, dazu aufgerufen Silber in physischer Form zu kaufen, um Shortseller unter Druck zu setzen. In Zukunft wird sich zeigen, ob das versprochene Silber wirklich in physischer Form vorhanden ist oder ob der Kaiser beim Papiersilber sprichwörtlich nackt ist.

Bisher konnten die enormen Mittelzufluss bei Silber-ETFs mit physischer Hinterlegung nur deshalb vom physischen Markt bedient werden, weil die schwache Silbernachfrage der vergangenen Jahre für große Lagerbestände bei den Produzenten gesorgt habe. Ein großer Teil der Überkapazitäten ist nun in den Tresoren der ETF-Anbieter verschwunden. Sollte die Nachfrage in den nächsten Monaten hoch bleiben, dürfte es zu Angebotsengpässen kommen. In diesem Szenario dürfte der Preis für eine Feinunze Silber rasch in Richtung 40 US-Dollar steigen.

Silber hat zudem den Vorteil, dass Anleger Münzen oder Barren im Vergleich zu erschwinglichen Preisen kaufen können und so durch regelmäßige Käufe einen wahren Edelmetallschatz anhäufen können. Aus diesem Grund wird Silber oftmals auch als das Gold des kleinen Mannes bezeichnet. Eine Silbermünze in der Stückelung von einer Unze ist aktuell für gut 28 Euro zu haben. Ein Münzbarren mit einem Gewicht von einem Kilogramm kostet aktuell gut 900 Euro. Eine Krügerrandmünze aus Gold in der Stückelung einer Unze kostet im Vergleich 1600 Euro.