Das Jahr 2021 verlief für Aktionäre erfreulich. Der DAX konnte in den ersten gut zehn Monaten um 16 Prozent zulegen, der amerikanische S&P500 stieg um 24 Prozent, was für gute Stimmung an der Börse sorgte. Die Börsenturbulenzen aus dem Frühjahr 2020 scheinen schon wieder vergessen. Die Notenbanken werden weiterhin bei ihrer Zinspolitik bleiben (müssen) und die Leitzinsen nahe dem Gefrierpunkt halten. Der Inflationsauftrieb treibt daher immer mehr Anleger in die Aktienmärkte. Was sollte da eigentlich noch schief gehen?

Frostige Realzinsen machen Aktien nahezu konkurrenzlos an der Börse

In den letzten Monaten hat sich die Geldentwertung, wie sich zu Jahresbeginn bereits abzeichnete, massiv beschleunigt. Die offizielle Inflationsrate in Deutschland liegt aktuell bei 4,5 Prozent, die wahre Inflationsrate unter Einbezug von Vermögenspreisen liegt eher bei 8 bis 10 Prozent.

Das Zinsniveau ist nach wie vor historisch niedrig. Somit verliert der Bürger aktuell knapp fünf Prozent seiner Kaufkraft – und das pro Jahr. Mit Zinsanlagen ist nicht wirklich ein Blumentopf zu gewinnen noch kann der Kaufkrafterhalt gewährleistet werden.

Aus diesem Grund sind Aktien für Anleger mittlerweile alternativlos geworden. Kursgewinne und Dividenden sorgen langfristig für Renditen über dem derzeitigen Inflationsniveau.

Stimmung an der Börse: Anleger feiern Party

Das positiv scheinende Gesamtbild sorgt dafür, dass zahlreiche Anleger sich ausgelassen mit Aktien eindecken. So ist der sogenannte „fear & greed Index“, welcher die Börsenstimmung der Anleger misst, in kurzer Zeit auf 85 Punkte gestiegen.

Dies zeigt eindeutig die Gier, die bei Anlegern herrscht. Vor einem Monat war die Angst an der Börse noch deutlich größer. Vor vier Wochen lag der Index bei nur 27.

Quelle: CNN Money

Börse weiterhin mit Potential trotz (zu) guter Stimmung

Die Aktienmärkte sind in den letzten Monaten erfreulich gelaufen, die Stimmung ist jedoch zu gut. Es kann durchaus kurzfristig zu gemäßigten Korrekturen kommen, jedoch gehen wir weiterhin davon aus, dass die Aktienmärkte mittelfristig weiter steigen. Für Anleger mit einem Anlagehorizont von fünf Jahren empfehlen wir ein einen Aktienanteil von 70 bis 80 Prozent, zehn Prozent Gold und einer Reserve von 10 bis 20 Prozent Cash. Das ist die „Reserve“, um zum Beispiel in Schwächephasen agieren zu können. Für diese Flexibilität kann der Anleger Nullzinsen oder sogar einen Negativzins in Kauf nehmen, da die anderen Depotwerte für Rückenwind sorgen dürften..

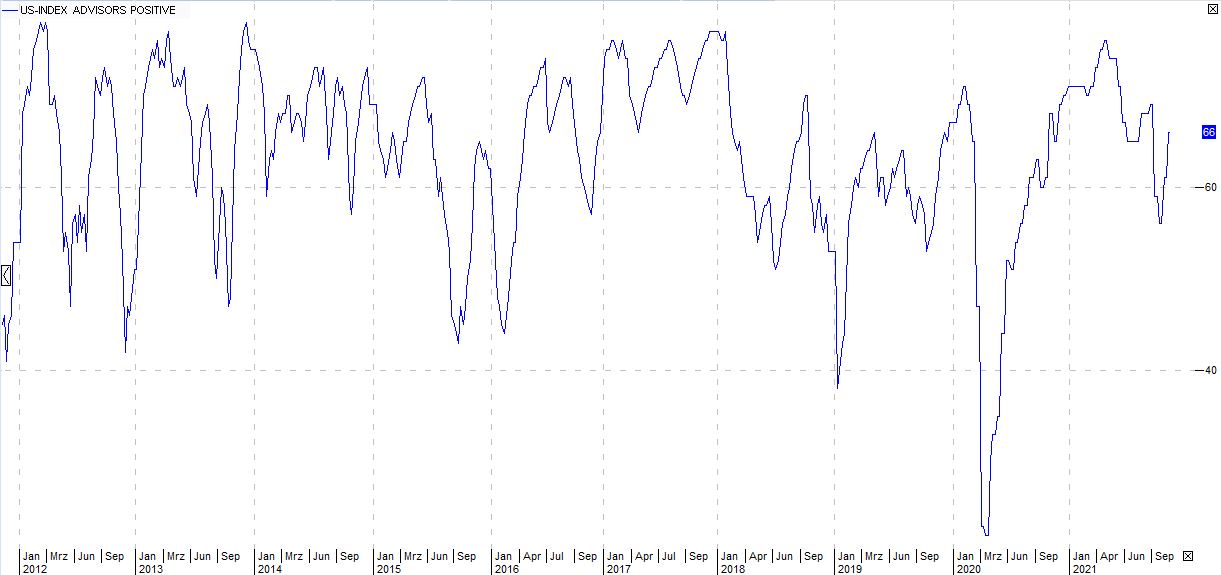

Anlageberater werden bullisher

Die Anlageberater in den USA werden zu echten Bullen. Das heißt, dass sie ihren Kunden aktuell verstärkt zu Aktien, gern auch gehebelt, raten. In der Vergangenheit war deutlich zu erkennen, dass die Meisten prozyklisch agieren und ihre Kunden tendenziell (zu) spät in die Aktienmärkte manövrieren. Antizyklische Meinungen sind bei Anlageberatern eher die Ausnahme. Folgender Chart verdeutlicht, dass sich die aktuelle Bullenquote nahe dem Zehnjahreshoch befindet.

Quelle: VWD

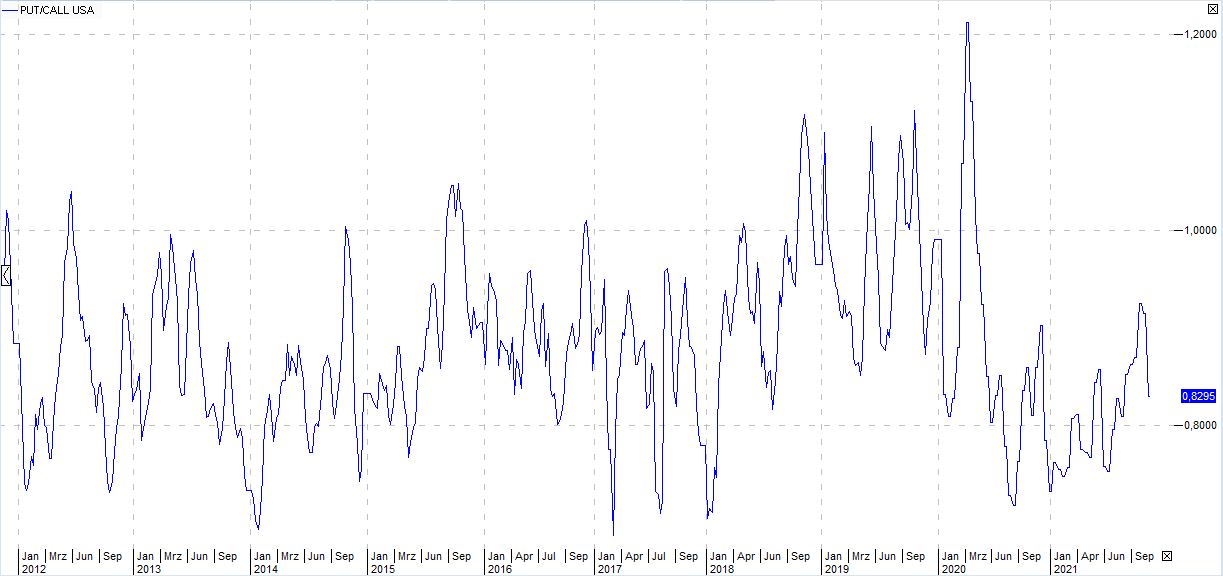

Das wichtige Put-/Call-Ratio deutet ebenfalls auf eine entspannte Stimmung am Markt hin. Das Verhältnis zwischen offenen Put- und Call-Optionen zeigt an, ob die Optimisten oder die Pessimisten die Oberhand haben. Das verbreitete Prinzip: Die Anzahl der Verkaufsaufträge (Puts) wird durch die der Kaufaufträge (Calls) geteilt. Je höher das Ratio, desto mehr wird auf fallende Kurse gesetzt und umgekehrt. Aktuell liegt das Ratio bei 0,82, welches im unteren Drittel innerhalb der vergangenen 10 Jahre einzuordnen ist.

Quelle: VWD

Börse weiterhin mit Potential trotz (zu) guter Stimmung

Die Aktienmärkte sind in den letzten Monaten erfreulich gelaufen, die Stimmung ist jedoch zu gut. Es kann durchaus kurzfristig zu gemäßigten Korrekturen kommen, jedoch gehen wir weiterhin davon aus, dass die Aktienmärkte mittelfristig weiter steigen. Für Anleger mit einem Anlagehorizont von fünf Jahren empfehlen wir ein einen Aktienanteil von 70 bis 80 Prozent, zehn Prozent Gold und einer Reserve von 10 bis 20 Prozent Cash. Das ist die „Reserve“, um zum Beispiel in Schwächephasen agieren zu können. Für diese Flexibilität kann der Anleger Nullzinsen oder sogar einen Negativzins in Kauf nehmen, da die anderen Depotwerte für Rückenwind sorgen dürften.