Aufgrund der Corona-Krise haben die weltweiten Notenbanken Billionen von US-Dollar, Euros, Yen oder anderen Devisen massiv ins System gepumpt, um die Wirtschaft einigermaßen zu stabilisieren. Die weltweiten Schulden klettern von einem Rekordhoch zum Nächsten. Bei dieser ungezügelten Geldmengenerweiterung durch die Notenbanken dürfte klar sein, dass eine weitere (Vermögenspreis-)Inflation nicht lang auf sich warten lässt. Die Zinsen dürften in den nächsten Jahren daher sehr niedrig bleiben oder gar negativ werden.

Wie können die Notenbanken diesen enormen Schuldenberg bewältigen? Mit Inflation!

Die Schuldenblase wächst weiter

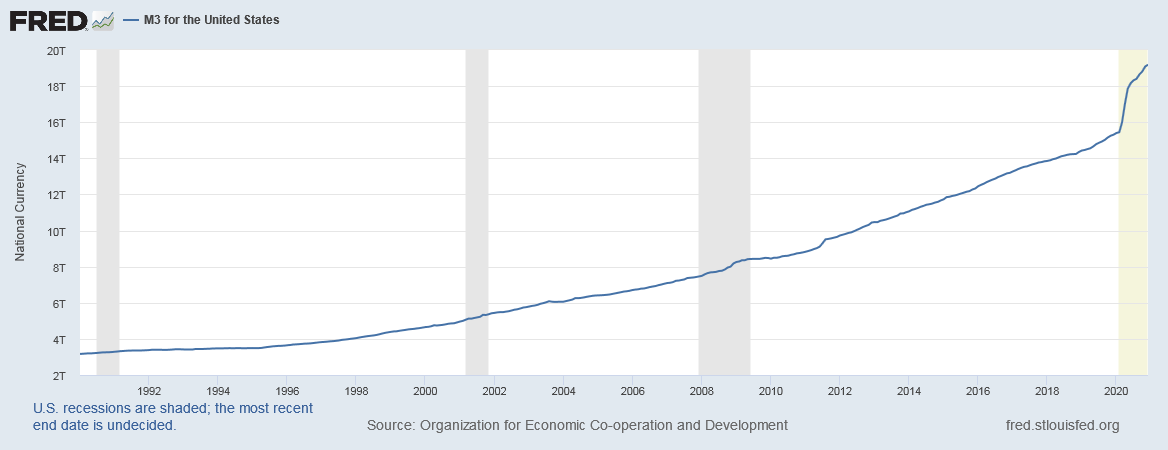

Die führenden westlichen Notenbanken haben 2020 frisches Geld in ungeheurem, bisher nicht bekanntem Umfang gedruckt. Somit hat sich die Geldmenge in den Industrieländern seit der letzten Finanzkrise im Jahr 2007 extrem ausgeweitet. Die US-Fed schießt dabei den Vogel ab. Die amerikanische Notenbank hat die Geldmenge seit 2007 etwa verneunfacht. Alleine im Jahr 2020 hat die US-Notenbank jeden fünften US-Dollar in der Geschichte gedruckt!

Quelle: St. Louis FED

Dabei ist die US-Notenbank in guter Gesellschaft. Die EZB hat die Geldmenge versiebenfacht, die Bank of Japan vervierfacht. Die Summe aller Kredite Ende 2020 lag bei 281 Billionen US-Dollar. Damit entsprach sie mehr als 355 Prozent des Weltbruttoinlandsprodukts, also der Wertsumme aller während eines Jahres auf der Welt produzierten Waren und Dienstleistungen.

Schulden haben kurzfristig Erfolg

Kurzfristig betrachtet scheint diese Schuldenorgie erfolgreich zu sein. Ohne das massive Eingreifen der Notenbankenwäre die Wirtschaft sowohl nach 2007 als auch 2020/21 deutlich schlimmer abgestürzt. Die Notenbanken scheinen aus der Vergangenheit gelernt zu haben. In der Krise 1929 bis 1932 wurde kein frisches Geld gedruckt und die Zinsen nicht gesenkt. Dieser Fehler der Geldhüter führte die Welt in eine Deflation, welche in der großen Depression und Massenarbeitslosigkeit mündete. Kurzfristig war die Entscheidung, neue Schulden zu machen, sicherlich richtig. Doch was bedeutet dies langfristig für die Kaufkraft? Frei nach dem Karnevalslied aus dem Jahr 1949: „Wer soll das bezahlen?“

Schuldenschnitt oder Inflation – Die Tendenz ist vorgezeichnet

Bei nüchterner Betrachtung wird klar, dass diese Gelddruckorgie langfristig nicht gut gehen wird. Das Geld, egal ob US-Dollar, Euro oder Yen verliert zusehends an Kaufkraft. Doch welche Lösungen sind zukünftig denkbar?

Weiteres Gelddrucken gepaart mit Null- oder Negativzinsen kann sicherlich noch eine Weile gut gehen – siehe Japan. Dort ist die Staatsverschuldung auf mittlerweile mehr als 250 Prozent im Verhältnis zum Bruttoinlandsprodukt emporgestiegen. Langfristig kann dieser Turmbau zu Babel jedoch nicht aufrechterhalten werden. Wenn Anleger keine Zinsen mehr bekommen, werden sie sukzessive in andere Sachwerte wie Immobilien, Edelmetalle und Aktien umschichten. In den letzten Jahren haben wir einen ersten Vorgeschmack davon erhalten. Vor allem bei Immobilien dürften Probleme auftreten, wenn die Preise immer weiter anziehen. Die Mieten werden ebenfalls nachziehen, sodass „Wohnen“ in Metropolregionen zum Luxusgut verkommt. Vielerorts dürfte es dann zu sozialen Spannungen führen.

Wächst die Preisblase bei Aktien oder Immobilien immer weiter an, kommt es eines Tages zu einer Bereinigung. Der Auslöser, also die Nadel die die Blase zum Platzen bringt, kann ein externer Schock sein. So platzten in den letzten Jahrzehnten zahlreiche Preisblasen wie die Dotcom-Blase um die Jahrtausendwende oder die Immobilienblase im Jahr 2007.

Die Geldmenge zurückfahren und die Zinsen Schritt für Schritt wieder anzuheben, dürfte unmöglich sein. Einerseits sind Staaten, Unternehmen und Privatpersonen auf das üppig vorhandene Geld angewiesen, andererseits können die Zinsen nicht erhöht werden, um den Schuldnern nicht das Genick zu brechen. Somit bleiben eigentlich nur zwei gangbare Wege, um das Problem der immer größeren Geldmenge zu lösen:

Schuldenschnitt

Ein Schuldenschnitt wäre eine mögliche Lösung. Dies würde vor allem die Mittelschicht hart treffen, da diese häufig ihr Vermögen in Lebensversicherungen, Anleihen und Sparkonten investiert haben. Diese Sparformen würden bei einem Schuldenschnitt massiv an Wert verlieren. Aufgrund der Tatsache, dass durch einen Schuldenschnitt ein Großteil der Wähler Verluste einstecken müsste, schreckt die Politik wahrscheinlich vor diesem Schritt zurück.

Inflation

Inflation in Verbindung mit höheren Steuern ist die wahrscheinlichste aller Möglichkeiten im Kampf gegen die enormen Schuldenberge. Die Notenbanken überfluteten die Banken mit dem frischen Geld, damit die Institute Kredite an Unternehmen und Privathaushalte vergeben und so den Wirtschaftskreislauf am Leben halten. In einem Abschwung nimmt die Geldumlaufgeschwindigkeit aber erst ab, da die Kredit- und die Konsumnachfrage sinken. Dies bezeichnet man als Deflation. Dieses Pendel schlägt aber irgendwann plötzlich um. Dann beginnen Privathaushalte und Unternehmen zu investieren beziehungsweise zu konsumieren. Eine erhöhte Nachfrage trifft auf ein geringes Angebot und schon ist eine höhere Inflation Realität.

In Amerika wird das sogenannte Helikoptergeld sogar Realität. Der Staat schenkt den Bürgern Schecks, sodass diese durch Konsum die Wirtschaft anheizen sollen. Eine Inflation von 5 Prozent über zehn Jahre würde die Preise um 63 Prozent steigen lassen. Somit würden bestehende Schulden real deutlich vermindern. Darüber hinaus könnten die Staaten die Steuerlast erheblich erhöhen, sodass dem Staat mehr Steuereinnahmen zur Verfügung stehen. Die Kaufkraft des Geldes würde in diesem Szenario natürlich stark sinken. Leidtragende sind die Vermögensinhaber von Geldwerten wie Sparkonten, Lebensversicherungen oder Anleihen.

Wenn Schuldenschnitte und Inflation es nicht lösen, wird es wahrscheinlich deutlich unangenehmer. Pleitewellen, Bankenkollaps, Staatsinsolvenzen, Massenarbeitslosigkeit, Chaos und Unruhen wären dann die logische Folge.

So ein ungeordneter, chaotischer Zustand, dürfte mit schlimmen und unberechenbaren gesellschaftlichen Folgen einhergehen.

Das Gespenst der Inflation muss her

Das ganze ungehemmte Geldausgeben mittels immer neuer Schulden beruht darauf, dass Menschen, die vorher Geldguthaben oder Schuldscheine – beispielsweise Ersparnisse – hatten, teilweise enteignet werden. Denn jeder neue Geld- oder Schuldschein, der dazukommt, ohne dass sich die reale Wirtschaftskraft erhöht, entwertet ein klein wenig die bestehenden Geld- und Schuldscheinbestände. Das liegt daran, dass mit jedem neuen Geld- oder Schuldschein die Anspruchsrechte auf die realen Wirtschaftsgüter steigen – und deren Menge steigt nicht annähernd so schnell. Die Leute merken das aber nicht sofort, weil es sich um einen schleichenden Prozess handelt.

Sachwerte sind ein Muss bei steigenden Schulden

Noch ist die Verbraucherpreisinflation offiziell niedrig. Im täglichen Leben ist die Geldentwertung aber deutlich spürbar. Vor allem der Einkauf von Nahrungsmitteln oder Pflegeprodukten ist deutlich teurer geworden. Durch die Unsicherheit der Corona-Krise horten sowohl Privatpersonen als auch Unternehmen derzeit das Geld und konsumieren wenig.

Unserer Meinung nach wird der Impfstoff das Blatt wenden. Wenn der Lockdown vorüber ist und das normale Leben wieder Einzug hält, wird eine große Nachfrage auf ein geringes Angebot treffen. Dann werden die Verbraucherpreise massiv steigen und Sachwerte wie Aktien, Immobilien und Gold ihren Inflationsschutz ausspielen. Gute Nacht Kaufkraftverlust!